最近インターネットで資産運用を検索すると、あちこちで老後資金のシュミレーションというものを見かけます。皆さんも、一度は試したことがあるのではないでしょうか。便利になって参考にできる点もあります。しかし一方で、過度に不安を感じて悲観的になったり、慌ててリスクの高い金融商品や怪しげな商材に投資したりという話も耳にします。この記事をご覧の皆さんの中にも、「いったい老後資金っていくら準備しないといけないの?」「シュミレーションしてみたけど、本当にこんなに必要なの!?」「NISAやファンドで資産運用ってよく聞くけど、本当に大丈夫なの?」そんな疑問をお持ちの方も多いのではないでしょうか。

今回は、そういった疑問にお答えしていきたいと思います。

本題に入る前に、私も老後資産準備のためにも、長期から短期まで様々な投資を10年以上続けています。以前は証券会社に10年以上勤めており、金融商品の販売側におりました。ですから、今回は金融機関側の視点も交えて解説していきたいと思います。誰もが豊かな老後を迎えたいですよね。安易な情報に惑わされることがないように最後までお読みいただけると幸いです。

では私の結論からお話しします。

老後資金目標=(65歳ー年齢)×100万円+現在の貯蓄額

(ただし、絶対的な正解はないということだけはご理解ください。)

少し歯切れの良くない結論となりましたが、どうしてこの結論になったのかは下記でお話ししたいと思います。

なぜ老後資金問題が叫ばれるようになったのか

そもそも「老後資金問題」をこれほど耳にするようになったはいつからか。そのきっかけになったのは、総務省の「家計調査報告」の2017年の数字です。65歳以上の夫婦の家計収支が毎月5.5万円ほどの赤字だったというものです。つまり、ひと月5.5万円の赤字は12カ月で66万円になり、老後30年間(65歳から95歳)で、1980万円ほどの赤字になります。だから老後の生活が破綻しないように、老後資金として2000万円準備しましょうという話です。

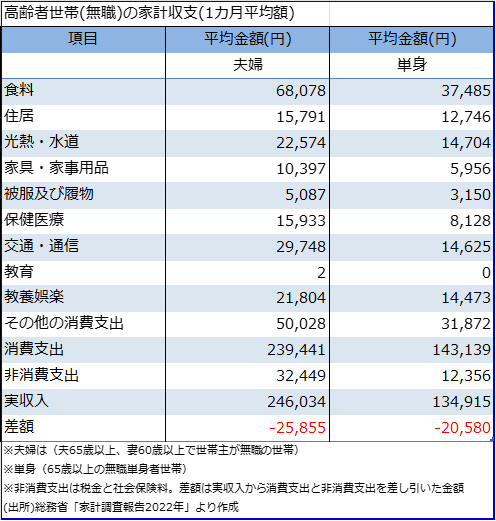

では、実際にその通りなのでしょうか?答えは半分正解といったところでしょうか。下の表をご覧ください。こちらが最新の総務省「家計調査報告2022年」の資料です。先ほど、ひと月で5.5万円の赤字が出ているとした高齢者世帯(夫婦)で、約2.6万円の赤字となっています。この数字を基に、30年分の赤字額を計算すると、936万円という数字が出てきます。要するに、参照する年度によって結果は大きく変わるということです。ちなみに、2020年は差額がわずかに黒字でした。それなら、老後資金を準備しなくても良いのか?もちろん、そういうことではありません。老後の生活だけでなく、趣味や娯楽を楽しめる豊かな老後を迎えるためにも、無理のない老後資計画を用意すべきだと思います。

非現実的な老後資金目標は失敗のもと。

でも、老後資金のシュミレーションで計算したらもっと大きな金額が必要と書いてあったんだけど。こんな、疑問を持たれる方もいらっしゃると思います。では、シュミレーションするとなぜ大きな老後資金の準備を求められるのかについて解説します。

まず、基になるデータでは65歳以上の無職の世帯となっている点です。昨今では、男性の半数以上が65歳以降も働き続けています。その中で、無職の世帯のデータとなっていますので、つまり働かなくても生活できる人の数字という事で、いくらか支出額が多くなっているようにも思えます。ただ一方で、住居費においては1.6万円となっています。老後の住まいを賃貸で予定している方は、その分準備をしておく必要があります。

また、これには銀行などの金融機関の切実な裏事情も関わっているのではないかと思います。長らく続く景気の低迷と、国内の低金利によって金融機関の収益は非常に厳しい状況が続いています。そのため金融機関の多くが、手数料収入や運用管理費用が得られる金融商品の販売を強化している点も大きいと感じます。つまり、これだけ老後資金が必要になるので、リスクをとってでも、この商品で運用しましょうと営業するわけですね。このような営業マンや金融機関が勧める商品を言われるがまま購入している方で、運用を終えるまで上手くいくケースは残念ながら非常に稀であると言わざるを得ません。

ですから、あまり現実的でない数字を追いかけて、焦ったり無理な投資を行うようなことは避けるべきだと思います。

それでも老後資金の準備のために運用をすべき理由

日本の高齢化が進む中で年金受給額の減少やインフレによる生活の質の低下に対する不安は、以前よりも増しています。このような現状を前に、何の準備もせずに老後を迎えることには非常に大きな不安が伴います。しかし、60歳以上の世帯で「老後資金2000万円」を実際に準備できている割合はわずか3割程度です。ここで重要なのは、正しい知識と明確な目標を持って、できるだけ長い期間をかけて資産形成に取り組むということです。資産運用には当然リスクも伴いますが、過去の世界の資産運用パフォーマンスを見ると、年率5%程度の運用は十分に現実的な数字だと感じます。そのため、私は「(65歳ー年齢)×100万円+現在の貯蓄額」を目標とすべきだと考えました。

具体的に、30代の平均貯蓄額は494万円程度です。これを基に、準備期間30年・想定利回り5%で毎月積み立てをしながら運用を行う場合、月々の積立金額は41,982円となります。既に保有している貯蓄も利用しながら積立投資すると、新たに貯蓄に回す金額はひと月で28,000円程度で済みます。

同じく40代からのケースで紹介すると、平均貯蓄額は780万円となっています。これを基に、準備期間20年・想定利回り5%で毎月積み立てをしながら運用を行う場合、月々の積立金額は67,634円となます。既に保有している貯蓄も利用しながら積立投資すると、新たに貯蓄に回す金額はひと月で35,000円程度で済みます。

このように、運用期間をきちんと確保し、資産や投資タイミングを分散することでリスクを軽減し、投資を通じて老後資金を堅実に準備することができると理解いただけたのではないでしょうか。そして、これにより日本の将来に対する不安を少しでも軽減し、より安心して生活を送ることが可能になります。資産運用の第一歩は、正しい知識を得て、そして行動を開始することです。今はまさに、その第一歩を踏み出す絶好のタイミングかもしれません。それでは、資産運用を通じて、豊かで安心な未来を手に入れましょう。

コメント